Octubre 13th, 2023 by Habitat

A medida que la bancarización y la tecnología avanzan, el fraude financiero, también. Este puede haber sido realizado por una negligencia, pero también por fallas en la seguridad de las mismas entidades financieras. Este tipo de fraudes están relacionados a consumos no reconocidos con tarjetas de crédito. Retiros consentidos a “supuestas” entidades financieras y aprobaciones de tarjetas de crédito o préstamos personales sin ninguna solicitud de por medio.

Cámbiate a AFP Habitat aquí

En este artículo nos centraremos en el último caso, donde uno podría no estar enterado por varios meses que le han hecho un fraude financiero, ya que recién se enteran de este problema cuando son contactados por las mismas entidades financieras debido a que tienen un pago pendiente por consumos o cuotas no pagadas de una tarjeta de crédito o un préstamo personal, respectivamente. Si necesitas un crédito y quieres saber cómo adquirirlo correctamente, puedes revisar este artículo. Estos créditos son adquiridos, principalmente, mediante la suplantación de identidad por huellas dactilares impresas que son colocadas en los dispositivos de una entidad bancaria.

Revisaremos cómo identificar si tenemos un crédito a nuestro nombre por un fraude financiero y qué medidas preventivas tomar.

Crea una cuenta en la SBS:

En la web de la Superintendencia de Banca, Seguros y AFP del Perú (SBS) hay una serie de reportes personalizados, consultas y seguimiento de trámites que se pueden hacer, para lo cual se necesita previamente crearse una cuenta con tus datos personales y del DNI. En este link puedes crearte una cuenta para poder acceder a esos servicios.

Revisa tu “Reporte de Deudas SBS”

Luego de crearte la cuenta, en la sección de reportes, accederás al “Reporte de Deudas SBS” que te permitirá conocer tu calificación crediticia, así como también, el estado de las deudas y líneas de crédito a tu nombre. La calificación crediticia define qué tan buen pagador(a) has sido de tus deudas en los últimos 6 meses y los bancos lo toman en cuenta para darte un crédito o hacerte una compra de deuda.

En “Detalle de deuda” revisa que coincida con los créditos que tienes pues es la información real que se comparte entre todo el sistema financiero de todos los préstamos personales, créditos vehiculares y créditos hipotecarios activos. Por otro lado, haz la misma revisión en “Líneas de crédito” que detalle la misma información para las tarjetas de crédito. Si encuentras algo que no corresponde, haz inmediatamente el reclamo a la entidad financiera que presenta el fraude financiero.

Crea alertas

Por último, en la misma página de “Reporte de Deudas SBS”, ingresa a “Alertas” en el menú superior y regístrate para recibir una alerta a tu correo electrónico cada vez que se presente una nueva deuda, una nueva línea de crédito o un cambio en tu calificación crediticia. Estas alertas llegan con un mes de desfase pero igual te permitirá tomar acción.

Evita problemas crediticios siguiendo estas recomendaciones que te permitirán detectar si te han hecho un fraude financiero. Si llega a ocurrir ese hecho inesperado, recurre rápidamente en primera instancia haciendo un reclamo a la institución financiera y, si no prospera, puedes acudir también en segunda instancia a la Defensoría del Cliente Financiero.

Octubre 3rd, 2023 by Habitat

Nadie está libre de un robo de celular; y, hoy, la delincuencia puede acceder a disponer de tu dinero a través de tus aplicaciones bancarias. Por ello, hoy revisaremos algunas pautas para protegerte en este caso.

Cámbiate a AFP Habitat aquí

Al cierre de junio 2023 se reportaron más de 700,000 robos de equipos móviles, es decir, aproximadamente 4,000 celulares al día. Nadie está libre de sufrir un robo de celular y sabemos que muchos delincuentes lo primero que hacen es entrar a las aplicaciones de bancos para robar nuestro dinero haciendo transferencias bancarias, sacando préstamos o comprando con los datos virtuales de la tarjeta de crédito. Esto es posible por la poca seguridad que tienen dichas aplicaciones a pesar de existir una contraseña o acceso biométrico.

Por eso, revisaremos algunos tips para que compliques el acceso a los delincuentes y protejas tu dinero si llegas a sufrir un robo de celular.

Cambia la SIM card

Lo primero que hacen los ladrones es sacar la SIM card de tu celular y la ponen en otro celular para poder recibir los mensajes de texto con los que confirman las operaciones fraudulentas. Para evitar que la SIM card funcione en otro celular, es necesario configurar que se solicite un código de 4 dígitos cada vez que se activa dentro de un celular.

En la opción de “Configuración” de tu celular, busca “Seguridad y Biometría” en Android (“Celular” para iPhone), luego “Otras opciones de seguridad” y después “SIM PIN”. Activa esa opción ingresando el código que corresponde para cada operador:

- Entel o Movistar: 1234

- Bitel: 0000

- Claro: 1111

Por último, ingresa a “Cambiar PIN” y pon un código de 4 dígitos que recuerdes. Los delincuentes podrían ingresar igual al celular probando con programas informáticos distintos números, pero les tomará tiempo, lo que te servirá para poder llamar a las entidades financieras a bloquear tus cuentas y tarjetas.

Llama a tu principal entidad financiera

Con el punto anterior, podrías haber ganado por lo menos unos 20 minutos desde el robo de celular pero no hay que confiarse. La recomendación es que antes incluso de bloquear el celular, es mejor llamar al banco donde tienes principalmente tus ahorros y/o una tarjeta de crédito para bloquear todo. En el caso de los bancos grandes, debes llamar a su banca telefónica y casi en todos marcando de arranque la opción “1” puedes hacer el bloqueo.

Si tus ahorros están principalmente en una cuenta de ahorros de una caja o financiera y tienes su aplicación, averigua cuál es el método de bloqueo de la cuenta. Estas entidades deben tener también procesos telefónicos simples para bloquear todo ante un robo de celular. Luego de esto, llama a tu operador a bloquear tu celular para que la SIM card sea inoperable. Finalmente, puedes continuar llamando a otras entidades financieras donde consideres que tienes exposición de tus cuentas y/o tarjetas.

Contrata un seguro de protección de tarjetas

Si es que te llegan a hacer fraude, puedes estar tranquilo con las coberturas de un seguro de protección de tarjetas. Este seguro lo puedes adquirir en cualquier banco y te cubre por fraudes (operaciones no reconocidas) o robos en tus cuentas y/o tarjetas del banco en el que has contratado e incluso de otros bancos. Pero para fraudes a través de aplicaciones por robo de celular, la cobertura es solamente en el banco donde contrataste el seguro. Por ello, la recomendación es que contrates este seguro en el banco donde tienes principalmente tu dinero y también sería recomendable que bajes tu límite de transferencias a lo que realmente usas para que no te expongas demasiado si es que sufres un robo de celular.

Agosto 15th, 2023 by Habitat

Tips de ahorro, organización y hábitos financieros para que sepas cómo administrar tu dinero cuando te independizas y puedas llegar con tranquilidad a fin de mes.

Cámbiate a AFP Habitat aquí

Independizarse es el sueño de muchos pero conlleva una gran responsabilidad empezando por saber cómo administrar tu dinero. Cuando uno vive en casa de sus padres, en la mayoría de casos, ahorra en el pago de un alquiler o la cuota de un crédito hipotecario, en el pago de los servicios completos o en el de su alimentación completa. Pero al independizarse, uno tiene que asumir todos estos gastos para lo cual se necesitan buenos hábitos financieros.

Para independizarte es necesario que tengas estabilidad económica, es decir, ingresos estables sobre el promedio y un fondo de emergencias de 4 meses por lo menos. Por ejemplo, sacar un crédito hipotecario para la compra de un depa es un gran compromiso de pago, por lo cual tienes que tomar la decisión sobre la base de cierta estabilidad.

En este artículo vamos a revisar tips para que sepas cómo administrar tu dinero y poder llegar tranquilo(a) a fin de mes.

Controla tus gastos con un presupuesto personal

Necesitas un presupuesto personal porque vas a gastar más. Van a aparecer gastos fijos que antes no tenías como el alquiler o la cuota del crédito hipotecario, servicios, mantenimiento y otros gastos van a aumentar porque ahora dependerán 100% de ti, como cubrir tu alimentación todos los días. El presupuesto te dirá a cuánto se está reduciendo tu capacidad de ahorro o si necesitas ahorrar en ciertas cosas para que siempre tus gastos se mantengan por debajo de tus ingresos. Esa visibilidad hará que seas más consciente de tus gastos y que tomes mejores decisiones sobre cómo administrar tu dinero.

Compra las cosas para amoblar de a pocos

Ya sea que te mudes a un depa vacío o a un depa semi-amoblado, te va a tocar amoblarlo. La sugerencia aquí es que vayas comprando las cosas para hacerlo de a pocos. Empieza solo con lo indispensable y mientras vayan pasando las primeras semanas te irás dando cuenta de las cosas que realmente te faltan para que compres solo lo que necesitas. Te recomiendo comprar online comparando entre tiendas y si puedes en Cybers para que ahorres. También puedes usar para este tipo de compras las tarjetas de crédito con meses sin intereses.

Define un presupuesto para tu alimentación

¿Te va a alcanzar para siempre comer en la calle y pedir delivery? O en el otro extremo, ¿podrás tener el tiempo y la energía para cocinar todos los días buscando ahorrar? La comida es un tema importante en tu presupuesto personal. Sé sincero con lo que estás dispuesto a gastar en tiempo, energía y dinero para que te alimentes bien sin estresarte. Para ahorrar puedes cocinar para 2-3 días, consumir en menús o usar descuentos de una Cuenta Sueldo, por ejemplo, para ahorrar en restaurantes.

No alteres tanto tus rutinas

Tus rutinas van a cambiar porque ahora tú harás las cosas como quieras. Puede que eso te lleve a buscar más planes para salir o también usarás tu depa para hacer reus que suponen gastar más, pero no alteres tanto tu estilo de vida respecto a lo que hacías antes. Independizarte involucra un proceso de adaptación a una nueva vida donde debes saber cómo administrar tu dinero para disfrutar responsablemente.

Si te acabas de independizar de la casa de tus padres o estás pronto a hacerlo, aplica estos tips para que tengas un mejor control de tus finanzas.

Julio 27th, 2023 by Habitat

Es importante tener un presupuesto de viaje que nos permita cuidar de nuestras finanzas, por ello, revisaremos algunos consejos que nos ayudarán a ahorrar y gastar en el viaje con responsabilidad.

Cámbiate a AFP Habitat aquí

Viajar es de las mejores inversiones que hay porque amplía tu perspectiva, crea recuerdos para toda la vida y te ayuda a desconectar de la rutina.

Sin embargo, hay quienes toman a la ligera el impacto que un viaje puede tener en sus finanzas y lo hacen sin la debida planificación que les permita seguir estables financieramente al regresar.

Por ello, revisaremos algunos consejos para que hagas un presupuesto de viaje que cuide de tus finanzas y te permita viajar sin culpa.

Planifica el viaje con anticipación

A veces, nos gustaría hacer planes de viajes de un momento a otro, pero debemos ser conscientes que significa un gasto que, en la mayoría de casos, hará que en en el mes gastemos más de lo que ganamos y la forma de pagarlo es con deuda en la tarjeta de crédito, lo cual nos conlleva a pagar intereses con una tasa muy alta.

Por eso, lo mejor es planificar un viaje con meses de anticipación. Define bien a dónde quieres ir, cuántos días y cuál es el presupuesto de viaje que estás dispuesto a asumir. De esta forma vas a ir ahorrando lo necesario para que no tengas que endeudarte y también vas a conseguir mejores precios en pasajes y hoteles, ya que los precios van subiendo en la medida que está más próximo el viaje.

Compara precios

Para comprar los pasajes, usa buscadores web como Skyscanner o Kayak donde podrás comparar precios entre todas las aerolíneas posibles a tu destino. Si tienes millas a partir de tu tarjeta de crédito puedes usarlas, pero te recomendamos, igual, revisar esos buscadores por si encuentras vuelos más baratos con otras aerolíneas distintas a las de tu programa de beneficios. Podría ser que sea mejor guardar tus millas para un próximo viaje.

Para el hospedaje, usa Booking o Airbnb para comparar precios entre distintos tipos de alojamientos como hoteles, departamentos o casas. Va a depender del tipo de alojamiento en el que quieras quedarte porque incluso existen opciones de habitaciones compartidas que puedes encontrar en Hostelworld. Busca algo con lo que te sientas seguro(a) y ten en cuenta también que en un alojamiento con cocina privada puedes ahorrar en algunas comidas.

Revisa blogs de viajes

Una vez que ya tienes el pasaje y el alojamiento, te toca armar el itinerario que terminará de definir el presupuesto del viaje. Revisa blogs donde te den una idea de qué sí te gustaría hacer y cuánto aproximadamente cuesta para que te vayas organizando previamente e inviertas en experiencias que realmente sabes que valdrán la pena. En estos blogs que pueden ser escritos en páginas web o audiovisuales en canales de YouTube, también encontrarás algunos consejos para que ahorres.

Esperamos te sirvan estos consejos para tu próximo viaje. Recuerda que con una tarjeta de crédito que te da millas cada vez que consumes, puedes ahorrar parte o el total del pasaje. Y, también, que si viajas al extranjero es mejor comprar los dólares con anticipación para evitar cualquier riesgo con el tipo de cambio.

Por último, en tu presupuesto de viaje también puedes considerar un monto para “imprevistos” para cubrir algunos gastos que no podemos prever.

Julio 12th, 2023 by Habitat

Con estos tips para sacarle el máximo provecho a la gratificación de julio, podrás pagar deudas, ahorrar o invertir, según lo que necesites.

Cámbiate a AFP Habitat aquí

Si estás en planilla y has trabajado por lo menos 1 mes entre enero y junio de este año, te corresponde la gratificación antes del 15 de julio. Si has trabajado durante todos esos 6 meses completos y solo tienes EsSalud, te corresponde 1 sueldo bruto más una bonificación extraordinaria de 9 %. Y si tienes EPS, te corresponde 1 sueldo bruto más una bonificación extraordinaria de 6.75 %.

En caso hayas trabajado menos de 6 meses, recibirás lo proporcional a los meses completos trabajados entre enero y junio más la bonificación extraordinaria. Por ejemplo, si solo trabajaste 3 meses completos y tienes EPS, recibirás la mitad del sueldo bruto más una bonificación de 6.75 %.

Pero ¿cómo aprovechar la gratificación? Revisemos qué hacer dependiendo de la situación financiera en la que te encuentres.

Para pagar deudas

Si estás muy endeudado(a) con tarjetas de crédito o un préstamo personal, usa la gratificación para prepagar hasta que te queden cuotas que puedes asumir dentro de tu presupuesto. Comienza pagando aquellos créditos que tienen la mayor tasa de interés.

Si tienes un crédito con una tasa menor a 7 % que puedes pagar sin problema, es mejor que uses la gratificación para invertir que para prepagar porque los intereses que generarás invirtiendo serán mayores a los intereses que ahorrarás prepagando dicho crédito.

Para ahorrar

Otro buen uso financiero de tu gratificación es ahorrar para tu fondo de emergencia (si no lo tienes) o para una meta de corto plazo. El fondo de emergencia te permite cubrir los gastos en caso ocurra una emergencia de salud, desempleo o robo y debe ser igual a 3 veces tus gastos de 1 mes. Si aún no tienes este monto ahorrado en una cuenta de ahorros de alto rendimiento, entonces apóyate en tu gratificación.

Las metas de corto plazo son aquellas que se darán en menos de 1 año como la compra de un producto, un viaje o el pago de un estudio. Ese dinero también debería estar en una cuenta de ahorros para no arriesgar en algún producto de inversión que puede tener volatilidad en el corto plazo.

Para invertir

Por último, si luego de pagar deudas o ahorrar, te queda un excedente de tu gratificación, úsalo para invertir. Puedes invertir en ti mismo, en algo que te gusta o en algo que te capacite para generar más ingresos.

Por ejemplo, puedes invertir la gratificación, sin un monto mínimo, en Fondo Libre Habitat, una cuenta de aportes sin fin previsional, que te otorga la misma rentabilidad de los fondos de AFP (dependiendo de qué tipo de fondo elijas) y que es de libre disposición. Es decir, puedes retirar cuando así lo decidas.

Otra alternativa es invertir en productos financieros que rindan por encima del 7 %, según tu perfil de riesgo, tu capital y horizonte de inversión.

Aprovecha la gratificación para usarla correctamente para pagar deudas, ahorrar o invertir, según lo que necesites.

Junio 30th, 2023 by Habitat

Seguro que pocas veces te has preguntado en qué invertir en tus 20s, pero es algo muy importante para tu futuro financiero, donde cada vez se asumen mayores responsabilidades.

Cámbiate a AFP Habitat aquí

Hoy en el Perú, el 59 % gasta más de lo que gana y, entre los que ahorran, hay poca cultura de inversión – por ejemplo- sólo 6 % de mayores de edad invierte en bolsa, mientras que en Estados Unidos lo hace el 58 %. Los que ahorran, preferiblemente lo hacen en bancos grandes porque les parecen más seguros, pero es porque la mayoría desconoce que hay otras opciones para ahorrar y también para invertir.

En este artículo, nos centraremos en opciones de inversión pensando principalmente en qué invertir en tus 20s, aunque si ya pasaste esa etapa, te sugerimos quedarte hasta el final, porque -de todos modos- nunca es tarde para empezar a invertir. Mientras antes lo hagas, es mejor porque tienes el tiempo a tu favor y puedes hacer que tus inversiones te generen mayores retornos. También, invertir desde joven te permitirá entender la seguridad, la incertidumbre y otras cuestionas más que te darán la experiencia para más adelante.

Revisemos estas 3 opciones que son recomendables para invertir en tus 20s.

Depósitos a plazo fijo

Se consideran un producto de inversión porque te separas por un determinado plazo de tu dinero para lograr un retorno y esa es la base de la inversión, buscar alternativas donde pongamos nuestro dinero fuera de las cuentas de ahorros para generar una mayor ganancia (o una ganancia si es que mantienes tu dinero en cuentas de ahorros que no te pagan nada de interés).

Tienes que saber que los bancos pequeños, las cajas y financieras tienen los mejores retornos en depósitos a plazo fijo y que son igual de seguros que los bancos grandes gracias al Fondo de Seguro de Depósitos, un seguro de la SBS que cubre nuestro dinero por hasta S/123.9k en cualquier entidad regulada por la SBS. Aprovecha que estos retornos son totalmente garantizados, no hay riesgo y hoy hay tasas de hasta 9.1 % a 1 año desde S/500 en instituciones como las mencionadas.

Inversiones con renta variable

Lo segundo, sería un producto con renta variable que significa que no hay un retorno garantizado pero que, ojo, puede ser más rentable que un plazo fijo en el largo plazo. Estos productos invierten en la bolsa de valores y ya sabrás que la bolsa es variable, pero si empiezas de a pocos aprenderás a no estresarte por ello. Si eres dependiente, debes saber que ya estás invirtiendo en la bolsa de valores de forma rentable en el largo plazo a través de tu AFP y, con ello, aportando para tu jubilación.

Puedes comenzar invirtiendo en fondos mutuos de acciones extranjeras o en ETFs americanos, donde puedes invertir desde $50-250 en Sociedades Administradores de Fondos Mutuos o en Sociedades Agente de bolsa. Recuerda que si quieres invertir en soles, una de las alternativas para hacer crecer tus ahorros con renta variable es invirtiendo en Fondo Libre Habitat.

Un emprendimiento

Por último, es importante que inviertas en un emprendimiento para generar una segunda fuente de ingresos o por si en algún momento quieres volverte independiente. Hoy, gracias a la tecnología, puedes empezar uno hasta sin dinero pero sí tienes que dedicar tiempo para que desarrolles esa habilidad o ese negocio que te puede traer un mejor rendimiento que cualquier producto financiero.

Aprovecha tus 20s, que es cuando tienes el tiempo a tu favor y donde la mayoría de personas no necesariamente tiene tantas responsabilidades económicas.

Empieza a invertir por tu futuro, con la AFP más rentable del mercado peruano*. ¡Cámbiate ya!

**Fuente legal : Boletín Estadístico Mensual SBS Mayo 2023. Rentabilidad Nominal y Real Acumulada del Fondo de Pensiones Tipo 1, Tipo 2 y Tipo 3 por AFP. Mayo 2023 – Mayo 2014. La rentabilidad de los distintos tipos de Fondos de Pensiones es variable, su nivel en el futuro puede cambiar en relación con la rentabilidad pasada.

Junio 21st, 2023 by Habitat

Es importante saber cuánto ahorrar en dólares, cuánto en soles, y cuándo y dónde comprar dólares, teniendo en cuenta que en nuestra economía se usan ambas monedas.

Cámbiate a AFP Habitat aquí

Ahorrar en dólares es importante porque el dólar es la moneda predominante en el mundo: la mayor parte del comercio internacional se realiza en dicha moneda.

Y en nuestro país también hacemos uso de esta en varias operaciones como, por ejemplo, para la compra de un auto, la compra o alquiler de un inmueble, la compra de pasajes aéreos o paquetes turísticos, o el consumo con aplicaciones extranjeras que usamos en nuestro día a día.

Aún si el precio de un producto no está en dólares, si el producto es importado va a variar su precio dependiendo del tipo de cambio, como ocurre con productos de tecnología, algunos alimentos o los vehículos.

Ya que, por lo general, nuestros ingresos son en soles, para evitar el riesgo de pagar un mayor precio en algunos productos cuyos precios están en dólares o si el tipo de cambio aumenta y afecta el precio de productos importados, es importante tener ciertos ahorros en dólares.

¿Cuánto ahorrar en dólares?

Deberías tener ahorros en dólares para los siguientes motivos pensando en 3 meses:

- Para cubrir gastos en dólares por pago de deudas, seguros, alquileres o viajes.

- Para comprar algo de valor que es importado como un celular, una laptop o un carro.

- Como se proyecta que continúe la inflación por unos meses más, compra dólares para un 20% de los gastos por alimentos, salud, vestuario y transporte (el 20% de la canasta básica tiene productos importados).

- Para invertir en activos extranjeros como acciones o fondos mutuos.

Luego de cubrir estos motivos, todo el resto de tu dinero debería mantenerse en soles.

¿Dónde y cuándo comprar dólares?

La compra de dólares es más recomendable hacerla en una casa de cambio digital, porque vas a obtener un mejor tipo de cambio. En la página www.cuantoestaeldolar.pe, por ejemplo, puedes ver un comparativo de algunas de ellas, todas respaldadas por la SBS.

También, es recomendable comprar dólares entre las 9 a.m. y 1:30 p.m. que es cuando los precios están más cerca al tipo de cambio oficial porque el mercado está abierto.

Si necesitas un monto importante de dólares basado en el apartado anterior, cómpralos de forma escalonada. Por ejemplo, si necesitas comprar $1000, hazlo en 4 compras de $250 a lo largo de un mes. Con ello, conseguirás un mejor tipo de cambio promedio, evitando un mayor costo si el tipo de cambio baja, que es lo que se ha venido dando en este año.

¿Dónde ahorrar en dólares y dónde invertirlos?

Recuerda que lo mejor siempre será que destines una parte de tus ingresos en soles y otra en dólares. Esto te permitirá afrontar las variaciones de tipo de cambio que, si bien este año está cayendo por contexto internacional, en el largo plazo siempre va a tender a subir porque el dólar es una moneda más fuerte que el sol.

Para ahorrar en dólares tienes opciones de cuentas de ahorros que pagan una TREA de hasta 1.5% y plazos fijos que pagan una TREA de hasta 4.5%.

Para invertir, lo más recomendable es que sea según tu perfil de riesgo, tu capital y tu horizonte de inversión. Puedes hacerlo en fondos mutuos o fondos de inversión que invierten por ti en activos extranjeros, y también hacerlo por tu cuenta directamente en activos extranjeros, a través de la Bolsa de Valores de Lima o de brokers de bolsas extranjeras.

¿Y si quiero invertir en soles?

Recuerda que si quieres invertir en soles, una de las alternativas para hacer crecer tus ahorros es invirtiendo en Fondo Libre Habitat.

Sigue estas pautas para llevar una mejor administración de tu dinero, cumpliendo con tus obligaciones en dólares sin problema y/o evitando cualquier riesgo del tipo de cambio.

Mayo 9th, 2023 by Habitat

Aprende cómo solicitar un crédito en épocas de altas tasas de interés para que puedas pagarlo sin pasar apuros.

Cámbiate a AFP Habitat aquí

Uno de los efectos de la alta inflación en la que vivimos es la subida de tasas interés de los créditos, que es promovida por los Bancos Centrales.

Con esta medida, se busca desincentivar el crédito y, con ello, que haya menor demanda para que los precios bajen en el corto plazo.

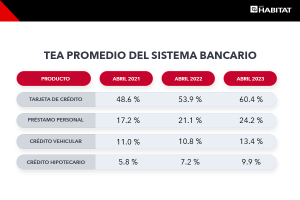

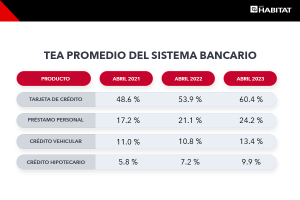

En este cuadro podemos ver cómo han subido las tasas de los principales productos crediticios en los últimos años:

Dada esta coyuntura, te compartimos algunas recomendaciones por si necesitas solicitar un crédito.

Solicita deuda buena

Solicitar un crédito no siempre debe ser malo. Las personas necesitamos de los créditos para comprar cosas o cubrir obligaciones que realmente necesitamos y que no podemos afrontar con nuestros ahorros. Para ello, es necesario que tengas claro cuál es tu presupuesto personal y que sepas identificar en qué nivel se encuentran tus finanzas personales.

Sobre todo hoy en día, es importante que si tomas un crédito, sea por algo muy importante que no puedes postergar. Si ves que puedes esperar, es mejor que así lo hagas, porque las tasas bajarán en la medida en la que la inflación disminuya.

Una deuda también puede ser vista como algo positivo si se paga sola porque el activo físico o intelectual que adquirimos nos hará generar mayores ingresos en un futuro que la deuda total. Por ejemplo, endeudarnos para nuestra educación o para un negocio que ya tenemos analizado y validado en el mercado, nos debe permitir generar mayores ingresos.

También está bien endeudarnos si es que compramos un activo que nos ayuda a generar ingresos (por ejemplo, una tienda comercial para alquilar), o que conocemos que aumenta su valor en el tiempo (por ejemplo, una colección especial de Funkos).

Busca las mejores condiciones

Debemos tener mucho cuidado al solicitar un crédito para que podamos pagarlo sin pasar apuros más adelante. Lo más importante del crédito es la tasa a pagar por lo que debemos buscar que sea la menor posible.

Para ello, debemos pedir la evaluación de distintos bancos y compararlos en términos de la TCEA (tasa de costo efectiva anual), ya que incluye el costo total que debes pagar por el crédito por concepto de intereses, comisiones y seguros.

Otro factor importante es el valor de la cuota. Esta no debe superar el 35% del ingreso neto porque caso contrario puede afectar a tus finanzas. Por ello, busca un plazo conveniente que te permita pagar la deuda en el menor tiempo posible sin afectar tu mes a mes.

Por último, es importante que toda deuda que tomemos sea en la misma moneda en la que generemos ingresos, ya que de esa forma eliminamos el riesgo del tipo de cambio.

Evalúa disminuir el crédito

Una vez que tengas el crédito, trata de salir lo más rápido de él o reduce su tasa de interés, considerando el contexto de altas tasas. Si cuentas con un excedente considera hacer prepagos a la deuda. Si estás buscando bajar la deuda de manera más rápida y pagar menos intereses en el tiempo, te conviene reducir el plazo. Si buscas tener más liquidez mes a mes o te está costando pagar las cuotas, te conviene reducir la cuota.

En el caso de la compra de deuda, siempre puedes solicitar a otro banco que compre la deuda a una menor tasa de interés. Esto será más fácil de hacer, en la medida en que disminuya la inflación y, con ella, las tasas de interés.

Si estás interesad@ en tener un buen manejo de tus finanzas personales, te invitamos a leer este artículo.