¿Qué es el Sistema Privado de Pensiones?

Escrito por: Habitat

13 Julio, 2020

Escrito por: Habitat

13 Julio, 2020

Mucha gente conoce la importancia de construir un fondo de pensiones, pero no todos conocen cómo funciona el Sistema Privado de Pensiones (SPP). Te contamos qué es, sus características y más.

Sistema Privado de Pensiones: ¿Qué es y cuál es su objetivo?

Es un régimen que busca que sus aportantes puedan financiar su futura jubilación, a través de un fondo de pensiones personal. Se creó como alternativa al Sistema Nacional de Pensiones (SNP).

¿Qué diferencia al SPP del SNP?

El SNP es manejado por la Oficina de Normalización Previsional (ONP), que administra un fondo común para todos los aportantes. Bajo este sistema, los aportes benefician a quienes ya están jubilados.

Por su parte, el SPP está a cargo de las Administradoras de Fondos de Pensiones (AFP), que actualmente son cuatro. Gracias a su carácter privado, cada afiliado(a) construye un fondo individual que puede conocer desde su Estado de Cuenta. Este fondo se compone de tus aportes y la rentabilidad generada por las inversiones de tu AFP.

¿Quién supervisa las inversiones de las AFP?

Los fondos de pensiones no son patrimonio de las AFP, ya que están a nombre de sus afiliados; por eso la Superintendencia de Banca, Seguros y AFP (SBS) controla diariamente las inversiones que se hacen en los instrumentos financieros autorizados (acciones, bonos, etc.).

Características y beneficios del Sistema Privado de Pensiones

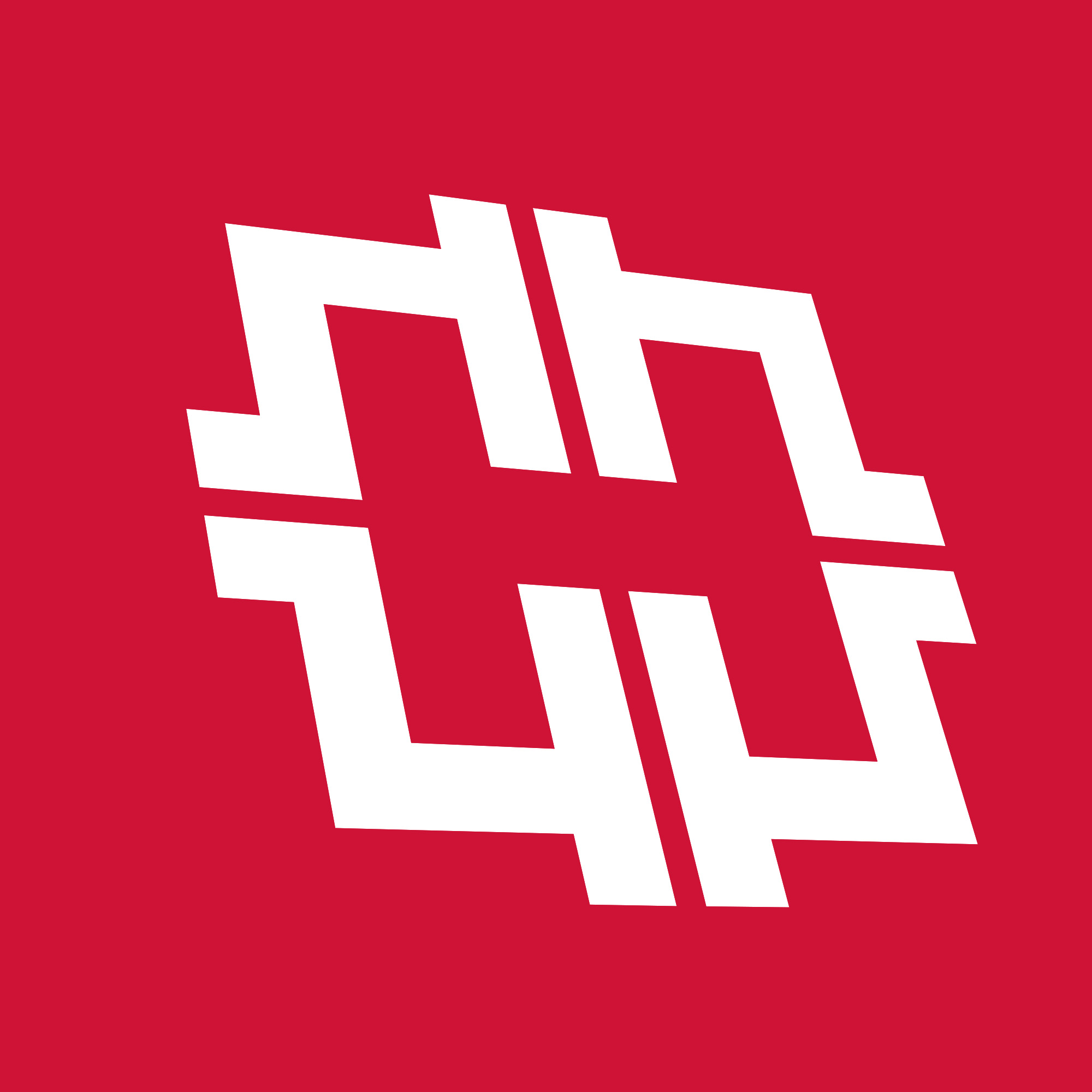

- Potencial rentabilidad a largo plazo: Aquí puedes revisar los resultados de AFP Habitat.

- Tipos de fondo: Pensando en los perfiles de riesgo de los aportantes, existen cuatro fondos en el SPP: Fondo 0 (ultraconservador), Fondo 1 (conservador), Fondo 2 (moderado) y Fondo 3 (arriesgado).

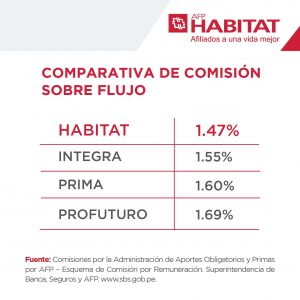

- Composición del aporte obligatorio: De tu sueldo bruto mensual, se retiene un 10% para tu fondo individual, un 1.74% por la prima de seguro y un porcentaje por comisión, dependiendo de tu AFP y tipo de comisión.

- Seguro de Invalidez, Sobrevivencia y Gastos de Sepelio: El 1.74% de tu sueldo mencionado anteriormente es para el pago de este seguro, que va a una compañía de seguros. Su propósito es protegerte ante invalidez y proteger a tus beneficiarios si algo te sucede, cumpliendo ciertos requisitos.

- Posibilidad de herencia: Si falleces y si tus seres queridos no cumplen las condiciones para ser beneficiarios, podrían heredar tu fondo. Te dejamos un artículo sobre este tema.

- Modalidades de pensión: Llegada tu jubilación, puedes elegir cómo recibir tu pensión entre diferente modalidades.

- Posibilidad de hacer aportes voluntarios: Pueden ser con fin previsional si quieres mejorar tu pensión o sin fin previsional si deseas perseguir objetivos ajenos a la jubilación.

- Posibilidad de desinvertir: A los 65 años o anticipadamente, podrías retirar un 95.5% de tu fondo, pero ya no recibirías pensión de jubilación y tus beneficiarios perderían el derecho a una pensión de sobrevivencia. También podrías retirar hasta un 25% para vivienda.

Ventajas de cambiarse a AFP Habitat, una de las administradoras del Sistema Privado de Pensiones

- Liderazgo en rentabilidad a 9 años.

- Comisión sobre flujo más baja del mercado.

- Atención en cualquier momento y lugar por medio de Habi, el chatbot que te espera en nuestro inbox.

- Traspaso digital fácil y rápido desde tu celular, confirmando el proceso con tu firma biométrica facial.

Comparte esta información: